Die Grundsteuerreform stellt Sie als Kanzleien und Ihre Mandanten vor große Herausforderungen. Innerhalb weniger Monate müssen Sie umfassende Informationen über Grundstücks- und Immobilienbesitz einholen und rechtzeitig die Erklärungen zur Feststellung des Grundsteuerwerts übermitteln. Eine clevere und zeitsparende digitale Lösung hilft, die bevorstehenden Aufgaben so effizient und sicher wie möglich zu gestalten.

Simba kooperiert mit dem führenden Softwaretool GrundsteuerDigital. Für eine einfache Lizenzierung und schnelle Übertragung der Stammdaten haben wir eine integrierte Schnittstelle zur Simba Softwarelösung entwickelt. Um die Vorteile der Schnittstelle nutzen zu können, ist es zwingend erforderlich, dass Sie Ihren GrundsteuerDigital-Account aus Simba heraus erstellen. In der Anleitung „Schnittstelle GrundsteuerDigital“ werden Sie Schritt für Schritt durch die Account-Erstellung geführt und erhalten weitere Informationen zu den Funktionen und Einstellungs- sowie Auswertungsmöglichkeiten in Simba.

Der Funktionsumfang wird in den nächsten Wochen sukzessiv auch im Takt mit gesetzlichen Vorgaben erweitert. Weitere Informationen zum Umfang, Inhalten und Preisen finden Sie unter www.grundsteuer-digital.de. Zudem stellt GrundsteuerDigital im Hilfebereich verschiedene Informationen zur Anwendung der Software sowie nützliche allgemeine Informationen rund um die neue Grundsteuer zur Verfügung.

Mit Unterstützung von Simba meistern Sie trotz knapper personeller Ressourcen die Herausforderung der Grundsteuerreform und sichern sich die Zufriedenheit und Treue Ihrer Mandanten.

Schritt 1: Kanzlei vorbereiten

Bereiten Sie Ihre Kanzlei vor. Legen Sie fest, welcher Mitarbeiter welche Daten erfasst. Führen Sie ggf. Schulungen durch und richten Sie die Schnittstelle zu GrundsteuerDigital ein.

Informieren Sie sich am besten bei offiziellen Stellen wie z. B. der Bundesregierung, dem BMF oder Ihrer regionalen Steuerberaterkammer.

Zu beachten ist, dass grundsätzlich das sog. Bundesmodell gilt, das im Bewertungsgesetz und Grundsteuergesetz geregelt ist. Dieses findet jedoch nicht in allen Bundesländern Anwendung. Wichtig für Sie: Trotz der unterschiedlichen Berechnungsmodelle müssen Sie in Ländern mit eigenem Grundsteuermodell keine anderen Daten von Ihren Mandanten einholen als in Ländern, in denen das Bundesmodell gilt.

Schritt 2: Mandanten mitnehmen

Unter anderem durch Thematisierung der Grundsteuerreform in den Medien haben erste Mandanten einen Handlungsbedarf erkannt und sind wahrscheinlich schon auf Sie zugekommen. Aber längst nicht alle.

Starten Sie also schon jetzt mit den Vorbereitungen, informieren Sie Ihre Mandanten über die bevorstehende Grundsteuerreform und schließen Sie eine Auftragsvereinbarung ab.

Betroffen sind alle Mandate, die privat oder gewerblich Grundstücke, Wohneigentum oder einen land- und forstwirtschaftlichen Betrieb besitzen. Viele Objekte sind Ihnen bereits bekannt, beispielsweise aus der Anlagenbuchhaltung oder Erstellung der Anlage V zur Einkommensteuer. Aber: Auch Grundstücke, die ohne Einkunftserzielungsabsicht im Privatvermögen gehalten werden und die daher noch weitgehend unbekannt sind – wie etwa private Wohn- und Ferienhäuser – müssen jetzt erfasst werden.

Außerdem gehen wir nach den uns vorliegenden Informationen aktuell davon aus, dass in einzelnen Bundesländern die Grundsteuer-Pflichtigen verwaltungsseitig direkt angeschrieben und mit Informationen (bspw. Einheitswert-Aktenzeichen und Objekt-Daten) versorgt werden. Daher empfehlen wir Ihnen eine initiale Kontaktaufnahme mit allen Mandantinnen und Mandanten.

Wir unterstützen Sie dabei: Laden Sie das Informationsblatt für Mandanten herunter und bereiten Sie Ihre Mandanten vor. Im Simba DMS "Office Manager" haben wir zudem eine Serienbriefvorlage für Sie vorbereitet. Wie Sie betroffene Mandanten anhand verschiedener Selektionen in Simba ermitteln und wie Sie für diese einen Serienbrief erstellen können, lesen Sie in der Anleitung „Schnittstelle GrundsteuerDigital“ unter den Punkten 2 und 3.

Schritt 3: Grundstücke identifizieren

Für jedes Objekt werden für die Erklärung zur Feststellung des Grundsteuerwerts verschiedene Unterlagen und Informationen benötigt. Dabei handelt es sich insbesondere um diese Angaben:

- Lage des Grundstücks bzw. des Betriebs der Land- und Forstwirtschaft

- Gemarkung, Flur und Flurstück des Grundvermögens

- Eigentumsverhältnisse

- Grundstücksart (unbebaut, Wohngrundstück, andere Bebauung)

- Fläche des Grundstücks

- Wohnfläche bzw. Grundfläche des Gebäudes

- mehrere Gemeinden [ja/nein]

- Miteigentumsanteil [Zähler/Nenner]

- Nutzungsart

- Baudenkmal [ja/nein]

- Abbruchverpflichtung

Ihre Mandanten finden die entsprechenden Daten zum Beispiel im Kaufvertrag, in der Flurkarte, im Grundbuchblatt, im Einheitswertbescheid, im Grundsteuerbescheid oder in der Teilungserklärung.

Sollten die erforderlichen grundstücksbezogenen Daten nicht (mehr) auffindbar sein, kann eine Flurkarte beim Vermessungsamt und ein Grundbuchauszug beim zuständigen Amtsgericht beantragt werden. Diese Dokumente können direkt über GrundsteuerDigital angefordert werden – sowohl von Ihnen als auch von Ihren Mandanten und Mandantinnen im Mandantenportal.

Schritt 4: Daten erfassen

Erfassen Sie rechtzeitig vor dem Start der elektronischen Übermittlung in Zusammenarbeit mit Ihren Mandanten die Werte direkt in GrundsteuerDigital und fordern ggf. fehlende oder nicht mehr auffindbare Dokumente an.

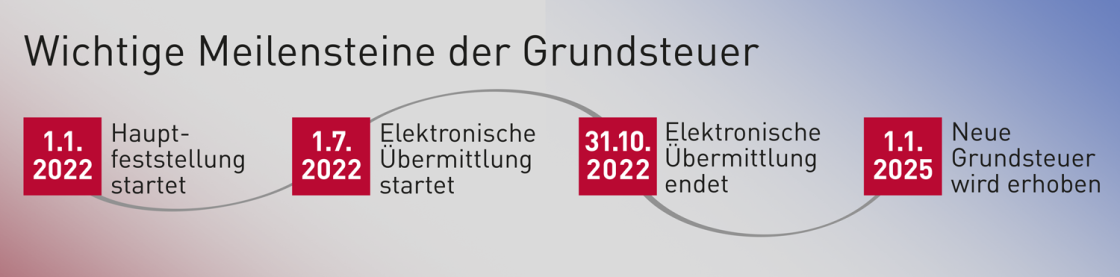

Grundsteuer Mandanten Timeline

1.1.2022: Die erste Hauptfeststellung, zu der alle Grundstücke in Deutschland neu bewertet werden, startet. Damit die Finanzämter die Bewertung durchführen können, müssen die Steuerpflichtigen eine „Erklärung zur Feststellung des Grundsteuerwerts“ gemäß § 228 BewG abgeben.

Ab 1.7.2022: Die elektronische Übermittlung der Erklärung ist möglich.

31.10.2022: Letzter Abgabetermin der Erklärung. Dieser gilt auch für steuerlich beratene Mandanten.

1.1.2025: Die neue Grundsteuer wird erhoben.

Sollten die erforderlichen grundstücksbezogenen Daten nicht (mehr) auffindbar sein, kann eine Flurkarte beim Vermessungsamt und ein Grundbuchauszug beim zuständigen Amtsgericht beantragt werden. Diese Dokumente können direkt über GrundsteuerDigital angefordert werden – sowohl von Ihnen als auch von Ihren Mandanten und Mandantinnen im Mandantenportal.

Schritt 5: Erklärung übermitteln

Innerhalb nur weniger Wochen – ab dem 1.7. bis spätestens 31.10.2022 – müssen alle Erklärungen zur Feststellung des Grundsteuerwerts Ihrer Mandanten elektronisch per ELSTER an die Finanzämter übermittelt werden. Hier gilt es, möglichst automatisiert und effizient, aber dennoch sicher, zu arbeiten.

Schritt 6: Bescheid prüfen

Den Grundsteuerbescheid selbst erlässt wie bisher auch die Gemeinde. Wie hoch die zu zahlende Grundsteuer ab 2025 ausfallen wird, lässt sich jetzt noch nicht sagen. Dies hängt vor allem davon ab, welche Hebesätze die Gemeinden festlegen werden.

Prüfen Sie den Feststellungsbescheid des Finanzamts bezüglich des Grundsteuerwerts bzw. des Steuermessbetrags und den Feststellungsbescheid der Gemeinde bezüglich der Grundsteuer.

Effizient abgewickelt, kann die Grundsteuerreform positiv für Ihr Kanzlei sein und die Bindung zu Ihren Mandanten stärken. Wir unterstützen Sie gerne!